Como declarar imposto de renda

- MundoZ! Dinheiro

- Atualizado em: Quarta, 29 Março 2023 15:23

- Publicado: Segunda, 07 Março 2022 11:47

- Views: 2.235

Dúvidas na hora de fazer a sua declaração de imposto de renda? Acompanhe o nosso guia completo para não cometer erros ao preencher a sua declaração. A época para declarar de imposto de renda, normalmente começa no início de março e vai até o final de abril. Aqueles contribuintes que são obrigados a declarar e não apresentarem, ou entregarem a declaração fora do prazo podem pagar multa de, no mínimo, R$ 165,74, sendo que o valor máximo é de 20% do IR devido.

Criamos este guia para ajudar os contribuintes com esse compromisso anual, que frequentemente mantém muitos de nós acordados à noite. Afinal, ninguém quer pagar multa ou cair na malha fina.

Os tópicos desse guia:

- O que mudou em 2022?

- Documentos necessários

- Passo a passo: como preencher a declaração de IR

- Declaração simples ou completa?

- Quem deve declarar

- Tabela de regressão e taxas

- O que deve ser declarado

- Doações diretamente na declaração de IR

- Deduções da declaração

- Como acompanhar o status da declaração

O que mudou na declaração IR em 2022?

Este ano, o acerto de contas com o leão tem novidades. A Receita Federal ampliou o acesso à declaração pré-preenchida e ajustou algumas modalidades do programa IRPF 2022.

Sobre a declaração pré-preenchida, a Receita Federal informou que estará disponível em formato online e em aplicativos de smartphones e tablets, a partir de 15 de março, para todas as pessoas que possuam contas cadastradas no gov.br – e apenas para os níveis ouro e prata.

Estes graus exigem a certificação da identidade do usuário por meio de órgãos federais como o Denatram ou que usam sistema de biometria. Assim, a Receita tem a confirmação de que pode compartilhar informações e dados com determinada pessoa no momento da declaração de forma segura.

Até o ano passado [2021], apenas quem possuía o certificado digital tinha acesso ao modelo gov.br.

Outro ponto importante é a ficha “Ativos e Direitos”. Agora conta com nove grupos de produtos e dentro de cada grupo, códigos específicos. O conceito é organizar melhor os bens declarados pelos contribuintes.

Os grupos são:

- Bens imóveis;

- Bens móveis;

- Participação societária;

- Aplicação e investimentos;

- Crédito - depósitos à vista e numerários;

- Fundos - criptográficos;

- Outros bens e direitos.

Na prática, o contribuinte apenas terá que escolher mais uma aba.

Nesta edição do programa, outra novidade: todos os contribuintes, que tenham dependentes, terão que informar se moram ou não no mesmo endereço em que o titular da declaração. E em caso de existir um ‘alimentando’, o titular deve informar se pertence ao titular ou a um dependente seu.

Renda variável

Na renda variável, uma mudança menos complicada. Em 2022, o formato conterá a opção “Operações em FII e Fiagro”, além da antiga linha de “Operações Comuns e Day Trade”.

Na ficha “Pagamentos Realizados”, deixou de existir o código 38-FAPI – ‘Fundo de Aposentadoria Individual’. Este código passa a ser 36 – ‘Previdência Complementar’ (incluindo FAPI).

Agora, juntamente com esse código, vai ter uma área para informar a parcela que não é dedutível da previdência, a ‘contribuição extraordinária’.

Uma mudança também no pagamento da restituição do IR: além de creditar na conta, o contribuinte pode preferir informar a sua chave Pix – somente CPF – para receber o dinheiro na conta vinculada à chave informada.

Auxílio emergencial

Além disso, o auxílio emergencial não é mais um item obrigatório. Os valores recebidos através do benefício são tributáveis agora, mas só é necessário declarar se este contribuinte for obrigado a fazer a declaração por outro critério da lista (verifique abaixo).

Documentos necessários para fazer a declaração de imposto de renda

O contribuinte deve manter comprovantes de todos os rendimentos auferidos no ano anterior (ano-base). Isso inclui relatórios de renda (os informes de rendimentos) de fontes pagadoras (governo, empresas, pessoas físicas...). Também é necessário ficar com comprovante de rendimentos de aplicações financeiras em bancos e corretoras.

Comprovantes de pagamentos de despesas próprias ou dos dependentes com profissionais médicos, estabelecimentos hospitalares e clínicas de saúde; com planos de saúde, atendimento odontológico, além de psicólogos. Também com despesas com educação própria e de dependentes.

Aqueles que pagam pensão alimentícia, determinada pela justiça, também devem guardar o comprovante do pagamento feito ao beneficiário ao longo do ano-base. Informações sobre dívidas que foram contraídas no ano anterior, bem como os comprovantes de qualquer compra e venda de bens móveis ou imóveis, também ser guardadas.

É imprescindível a comprovação das receitas e despesas de todos os dependentes, além da comprovação de seus respectivos bens e direitos. É obrigatório manter todos os documentos relativos à Declaração de imposto por cinco anos. Por precaução, é recomendável armazená-los por no mínimo seis anos.

Passo a passo: como preencher a declaração de imposto de renda

Com toda a documentação em mãos, o primeiro passo é fazer o download do ‘Programa Gerador de Declaração (PGD IRPF 2022)’ no site da Receita Federal. Clique aqui para baixar.

O programa para declaração de IR está disponível a partir de 7 de março

Os contribuintes que quiserem fazer a declaração por meio de celular ou tablet podem baixar o aplicativo “Meu Imposto de Renda” no Google Play (Android) ou na AppStore (para iOS).

Qualquer pessoa que inclua um certificado digital pode acessar a Central de Atendimento Virtual e-CAC no site da Receita. Neste caso, poderá encontrar a declaração pré-preenchida, basta validar os dados.

É importante testar se você é obrigado ou não a informar o número do recibo da sua declaração de ajuste do ano anterior. Os contribuintes estão isentos dessa exigência se a soma de seus rendimentos e de seus dependentes, sujeitos ao ajuste, for menor que R$ 200.000.

O programa de declaração de IR da Receita Federal é autoexplicativo e ajuda no preenchimento, as instruções são disponibilizadas no menu “Ajuda” ou pressionando a tecla “F1” num campo específico. O contribuinte precisa escolher na “Tela de Entrada” “nova declaração”, “em conclusão” ou “já transmitida”.

A partir daí, o contribuinte deve fazer o preenchimento de cada uma das tabelas com as informações obrigatórias. Depois da entrega, é importante não deixar de testar o “status” da declaração. Se você tiver algum problema pendente, basta voltar e corrigir.

Declaração simples ou completa?

A versão Simples da Declaração do IR se destinada àqueles contribuintes que não tiveram muitas despesas no último ano-base.

Nesta opção, os valores de rendimentos que devem ser tributados são deduzidos de forma automática em 20%, com limite de R$ 16.754,34. Em outras palavras, todas as deduções permitidas são dispensadas, incluindo aquelas despesas com educação e saúde.

Se o contribuinte não tiver auferido rendimentos passíveis de tributação no último ano-base, pode escolher entre os dois modelos, pois não vai ter nenhum imposto a pagar ou a ser restituído.

Para optar pela tributação amparada nas “Deduções Legais”, ou o “Desconto Simplificado”, o contribuinte deverá preencher a declaração normalmente.

Quando todas as informações forem inseridas, você deverá consultar, no menu esquerdo do programa de IRPF, a opção “Opção de Tributação”. Lá, você poderá escolher aquela modalidade que oferece a menor “taxa efetiva” de imposto, onde você tem um valor menor de imposto a ser pago, ou um valor maior de reembolso.

Quem deve declarar imposto de renda?

- Pessoas físicas que residam no Brasil e que tiveram, no ano-base, rendimentos passiveis de tributação superiores a R$ 28.559,70, a título de salários, por exemplo;

- Contribuintes que receberam rendimentos isentos, não tributáveis ou que são tributados exclusivamente na fonte e que sejam superiores a R$ 40 mil, em 2021 (ano-base), a título de doações e heranças;

- Quem, no ano anterior, obteve faturamento bruto acima de R$ 142.798,50 nas atividades rurais;

- Aqueles que quiserem compensar perdas com atividade rural de anos anteriores ou do próprio ano-base de 2021.

- Quem tinha, até 31 de dezembro do ano-base, bens e direitos (tais como investimentos, imóveis e veículos) e que somados, resultava num valor maior que R$ 300 mil;

- Pessoas que obtiveram ganhos de capital com a alienação de bens ou direitos ou investiram no mercado financeiro (Bolsa de Valores) em 2021;

- Aqueles que, em 2021 venderam imóveis residencial e utilizaram o dinheiro para adquirir outro imóvel para habitação própria, no prazo de 180 dias após a venda, e optaram pela isenção de IR;

- Pessoas que vieram residir no Brasil em qualquer mês do ano-base.

Quem não se enquadrar em nenhum dos cenários acima fica automaticamente dispensado do envio da declaração de imposto de renda pessoa física (IRPF).

No entanto, se você quer fazer a sua declaração, não há nenhum impedimento e nesse caso, mesmo entregando a declaração fora do prazo, não haverá nenhuma multa, justamente por não ser obrigado a fazer a declaração de IRPF.

Estão igualmente dispensadas de apresentar a declaração de IR aquelas pessoas que constem da declaração de outra pessoa. E este pode ser o caso de filhos que estão inclusos como dependentes de seus pais.

Neste caso o dependente já está declarando indiretamente, por isso a declaração do titular deve incluir todos os seus rendimentos, bens e direitos que tenha em seu nome. É muito importante que o contribuinte verifique se o dependente realmente não deve apresentar sua própria declaração neste ano.

É importante lembrar que qualquer investimento feito no mercado financeiro (Bolsa de Valores) automaticamente enquadra o contribuinte nas regras de declaração obrigatória, independentemente de os valores aplicados estarem ou não abaixo do limite mínimo tributável.

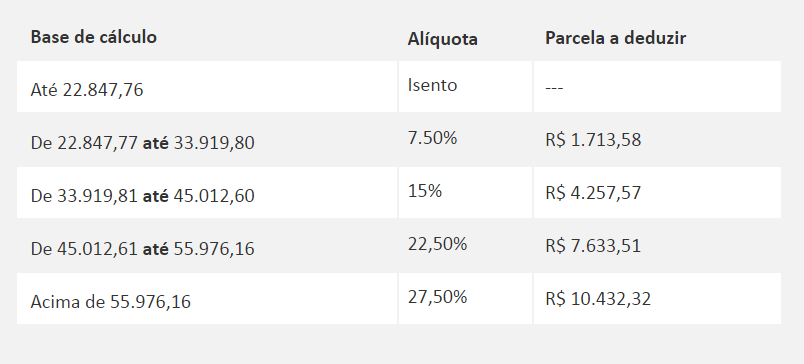

A Tabela Regressiva e suas alíquotas

A tabela Imposto de Renda não foi atualizada novamente, desde 1996 e a diferença (defasagem) já ultrapassa 134,5%, segundo estudo realizado pelo Sindifisco (Sindicato dos Auditores Fiscais da Receita Federal).

A inflação medida pelo Índice de Preços ao Consumidor Amplo (IPCA) teve uma elevação de 391,62% entre 1996 e 2021, ao passo que os reajustes na tabela do Imposto de Renda permaneceram em 109,63%, valor que não pode repor as perdas causadas pela inflação do mesmo período.

Apenas em 5 dos últimos 25 anos, a correção da tabela superou a inflação: 2002, 2005, 2006, 2007 e 2009. Sendo que a atualização mais recente foi em 2015.

Veja abaixo as taxas cobradas, segundo a base de cálculo do IRPF, válidas para 2022 (ano-base 2021)

O que deve ser declarado no IRPF?

É obrigatório fazer a declaração de todas as fontes de renda, o contribuinte deve informar todos os valores que recebeu como empregado, como prestador de serviço, sócio de empresas e até mesmo como aposentado.

É muito comum aqueles contribuintes que são aposentados, mas que têm outro emprego, esquecerem de informar os rendimentos das duas fontes nos formulários específicos da declaração de IR, o que acaba levando a inconsistências que resultam na malha fina do leão.

A declaração também deve incluir todos os valores que o contribuinte recebeu de fontes estrangeiras. O contribuinte deve informar o que recebeu de outros indivíduos (pessoas físicas), como recebimento de aluguel e até mesmo pensão alimentícia.

Mesmo aqueles valores sobre os quais não é obrigatório recolher impostos, como rendimentos da caderneta de poupança, precisam ser informados na declaração de IRPF.

Também estão inclusos neste item, além de bolsas de estudo, lucros de sócios, contas de poupança, além de outros rendimentos isentos de tributação.

Todos aqueles rendimentos provenientes de aplicações financeiras devem ser declarados, mesmo aquelas aplicações financeiras automatizadas que os bancos fazem com o dinheiro que está na conta corrente.

Cuidado com as inconsistências na declaração de IR

A Receita Federal costuma olhar com lente de aumento para aquelas inconsistências que existem entre os valores declarados e os bens (patrimônio) do contribuinte. Isso quer dizer que a variação patrimonial precisa ser compatível com a renda da pessoa.

O contribuinte deve ainda informar em sua declaração de IRPF todos os valores que houver recebido de forma ‘acumulada’. Como no caso de salários, pensões e até aposentadorias que forem recebidos de uma única vez, decorrentes de ações judiciais, por exemplo.

E neste caso, esses valores devem ser reportados em ‘Lucros Recebidos Acumulados (RRA)’, o que é uma novidade da declaração deste ano.

O contribuinte também deve informar todos os pagamentos efetuados a pessoas físicas. Isso inclui despesas como pensão alimentícia (decorrente de decisão judicial), aluguéis, arrendamentos de terras rurais, educação (sua e de dependentes), pagamentos a profissionais autônomos como dentistas, psicólogos, médicos, advogados, arquitetos, corretores, engenheiros, professores, mecânicos...

Os pagamentos feitos a pessoas jurídicas também devem ser informados na declaração, quando dedutíveis. Adicionalmente, é necessário informar todos os bens e direitos que compunham seu o patrimônio (e de dependentes) até a data de 31 de dezembro do ano-base.

As doações que foram feitas para pessoas físicas e jurídicas, entidades de qualquer natureza, além de partidos políticos também devem ser informadas na Declaração de Imposto de Renda.

Fazer doações diretamente na Declaração de IR

As doações para Fundos administrados pelos Conselhos do Idoso e da Criança e do Adolescente feitas dentro da declaração do imposto de renda poderão ser deduzidas do IR até o limite de três doações, do imposto devido. Mas a soma das deduções, o que inclui outros fundos, tais como cultura, ficam restritas a 6% do total de imposto devido.

Para esse tipo de doação, a Receita Federal exige que sejam inseridas informações adicionais sobre algumas formas de bens, como imóveis e veículos, além de aeronaves e embarcações.

Informações sobre saldos de contas correntes e aplicações financeiras também até ser informados na declaração de IR.

No que tange a doação de imóveis, é obrigatório informar a data de aquisição do mesmo, área total do imóvel, o registro municipal (IPTU), registro no órgão público geral e registro do cartório de imóveis.

A mesma regra vale para aquelas doações de veículos, aeronaves ou embarcações. Deve-se informar o número do Renavam ou o registro no órgão de fiscalização correspondente.

Sobre as deduções do imposto de renda

Deduções do Imposto de Renda são aqueles valores que você pode descontar da declaração. Sendo que dentre essas deduções estão as despesas feitas ao longo do ano-base e que, se forem declaradas, vão diminuir o valor que o contribuinte vai pagar de imposto ou, quem sabe podem até aumentar a restituição.

Despesas com saúde, educação do contribuinte ou de seus dependentes, gastos com previdência privada, pagamento de pensão e dependentes costumam ser descontadas da declaração de IR.

Dedução de despesas com saúde

No caso de despesas com saúde, aqueles gastos com consultas médicas particulares, fisioterapia, exames laboratoriais, serviços radiológicos, aparelhos ortopédicos, cirurgias plásticas, tratamentos odontológicos, hospitais, próteses dentárias, entre outros.

Além dessas, aquelas despesas médicas incorridas no exterior também podem ser deduzidas do IR.

Dedução de despesas com educação

Em relação àquelas despesas feitas em educação, é possível deduzir suas próprias despesas, além daquelas que fez com seus dependentes.

Apenas despesas relacionadas a:

- Educação infantil - berçário e pré-escola;

- Ensino fundamental e ensino médio;

- Formação - graduação, pós-graduação, mestrado, doutorado e especialização;

- e educação técnica e tecnológica.

Não são permitidas deduções de cursos com idiomas, como cursos de inglês ou outros, além de aulas de esportes e cursos de música.

Ainda, sobre possíveis deduções sobre investimentos em previdência privada:

Contribuintes que possuem planos de pensão PGBL (Plano Gerador de Benefício Livre) podem reduzir a base de cálculo do imposto de renda em até 12%. Mas o mesmo não se aplica aos planos VGBL (Free Benefit Generator Life).

Para os casos de pensão alimentícia, o contribuinte só poderá deduzir essa despesa de sua declaração de IR se a pensão tiver sido definida via decisão judicial ou ainda por escritura pública (extrajudicial).

Uma dica importante: o contribuinte que paga pensão alimentícia não pode incluir o filho como seu dependente.

Ainda é permitido descontar as doações realizadas:

1 - Para fundos administrados por conselhos municipais, estaduais, distritais e nacionais dos Direitos da Criança e do Adolescente, seguindo as regras do Estatuto da Criança e do Adolescente (ECA);

2 - Fundos administrados por conselhos nacionais, distritais, estaduais ou municipais do Idoso;

3 - O Fundo Nacional de Cultura (FNC), produções audiovisuais, dentre outros.

No que tange às deduções por dependente, as regras ainda são as mesmas do ano passado e sendo que é bom verificar se cada uma das rendas recebidas pelos dependentes foi incluída na declaração.

Além disso, também é interessante verificar se a renda do dependente não atingiu o limite que o deixa obrigado a fazer a sua própria declaração.

Verifique os limites das deduções:

- Despesas de saúde não tem limite segundo a Receita Federal;

- R$ 3.561,50 anuais nas despesas com educação do próprio contribuinte e seus dependentes;

- Até 12% do lucro tributável em caso de previdência complementar;

- A soma de deduções das doações efetuadas para crianças e adolescentes, idosos e cultura tem limite de 6%;

- R$ 2.275,08 por cada dependente, de acordo com as regras da Receita Federal.

Calendário de Imposto de Renda 2022

O prazo para entrega da Declaração de IR 2021, ano base 2021, tem início em dia 7 de março se estendendo até as 23:59 de 29 de abril.

O pagamento do imposto pode ser parcelado em até 08 vezes, sendo que a primeira data de vencimento é 31 de maio, as parcelas subsequentes precisam ser quitadas até o último dia dos meses subsequentes.

Sendo que, o valor mínimo de cada parcela deve ser de R$ 50,00.

Lembrando que a Receita permite que o contribuinte pague valores maiores reduzindo assim o valor de cada parcela. Os contribuintes ainda podem escolher fazer o pagamento via débito automático na conta bancária, desde que tenham informado isso dentro do Programa Gerador de Declarações (PGD) ou através do menu “Meu Imposto de Renda”.

É importante também salientar que quem não fizer a entrega da declaração do IR dentro prazo está sujeito a multa de 1% sobre o valor do imposto devido a cada trinta dias de atraso, sendo que a multa tem valor mínimo de R$ 165,74 e valor máximo que corresponde a 20% do imposto devido.

Sobre a restituição do Imposto de Renda

Os valores das restituições serão pagos em 05 lotes, iniciando no mês de maio, sendo que o primeiro lote tem previsão de pagamento para 31 de maio. Os outros são pagos em 30 de junho, 29 de julho, 31 de agosto e 30 setembro.

Os pagamentos tem como prioridade os idosos, aqueles portadores de doenças graves, os deficientes físicos e mentais.

Aqueles contribuintes que fizeram a declaração no início do prazo, desde que não contenham erros ou omissões, também poderão receber a restituição antes dos demais. Lembrando que aqueles que esperam alguma restituição, precisam informar o banco para receber o depósito.

Datas para o pagamento dos lotes de restituição do IR 2021:

- 1º lote- 31 de maio

- 2º lote - 30 de junho

- 3º lote - 29 de julho

- 4º lote - 31 de agosto

- 5º lote - 30 de setembro

Como acompanhar o status da declaração do imposto de renda

O contribuinte só pode acompanhar o processamento da sua declaração após a sua apresentação. Para isso, acesse o item “Meu Imposto de Renda (Extrato da DIRPF)”, disponibilizado na Central Virtual de Atendimento - e-CAC.

O acesso ao serviço será feito via código de acesso ou certificado digital, para obter um código de acesso, é necessário possuir os números dos recibos das duas últimas declarações do IR, nessa seção o contribuinte verifica se existem pendências ou se a declaração caiu na malha fina.

...